La negociación griega con la troika

A última hora del viernes, se anunció que el gobierno griego celebrará un referéndum el próximo 5 de julio, donde traslada la capacidad de decidir al pueblo heleno sobre si aceptan o no las propuestas realizadas por la troika para continuar con la inyección de financiación por parte del BCE. Este escenario, en principio, ponía fin a una semana de rumores, confusión, impago y volatilidad en los mercados. Esta situación es entrar en terreno desconocido ya que el programa de financiación terminaba el 30 de junio, por lo que los griegos votarán una propuesta que ya no está encima de la mesa.

Varoufakis, profesor universitario de Teoría de Juegos, está utilizando al máximo las teorías por las cuales tomas una decisión en función de la elección que haga tu contrincante. Es una teoría económica que trata sobre el arte de la negociación y psicología en la toma de decisiones.

Tsipras, Varoufakis y todo su equipo, están llevando al máximo el arte de la negociación con la troika con continuos cambios de opinión que solo puede realizar quién tiene el poder de negociación que le otorgan los 400.000 millones de euros de los que es deudor.

Grecia negocia con fuerza al saber que debe tanto dinero que no podrá pagarlo, y que si dejan quebrar su sistema bancario el principal perdedor será la troika (al tener más del 90% de la deuda helena).

Ayer día 30 de junio, terminaba la el programa de rescate del BCE y vencía el préstamo de 1.540 millones de euros que tiene Grecia con el FMI, aunque no podrá considerarse impago ya que, como la mayoría de los bonos gozan con un período de gracia de 30 días para devolver el préstamo.

Un impago al FMI no implica un default técnico, debido a que el FMI tiene el estatus de “acreedor oficial” para las agencias de rating. Por lo que las tres principales agencias (Standard & Poor’s, Moody’s y Fitch) no pondrían en situación de default al país heleno. Cabe destacar, que el FMI está catalogado como acreedor principal, por lo que Grecia no puede afrontar otros pagos sin antes haber pagado al FMI, el hecho de no haber pagado a los demás acreedores sí sería considerado como default por parte de las agencias de rating.

El gran problema que tiene Grecia es que el 20 de julio vencen los más de 3.300 millones de euros que tiene que devolver al Banco Central Europeo. Las agencias S&P y Fitch lo tienen catalogado como acreedor oficial pero Moody’s no lo considera así, ya que estos bonos podrían volver al mercado si el BCE decidiera venderlos, por lo que sí lo categorizaría como un default técnico.

Además Grecia tiene que afrontar sus pagos con los acreedores privados, durante este mes de julio vencen unos 3.000 millones de euros en letras a corto plazo, que van a resolverse como hasta la fecha, continuar emitiendo letras a muy corto plazo y pactar las subastas con los bancos. El hecho de no pagar a los acreedores privados, sí sería considerado default para las tres agencias de rating. El país heleno puede seguir pagando a sus acreedores privados hasta la primera semana de agosto, que sería cuando el FMI podría declarar al país en impago.

Por lo que hace referencia a los CDS (Credit Default Swaps) o seguros de impago se activan cuando finaliza el periodo de gracia para el pago de los bonos. Para determinar un pago deberían de reunirse el comité de expertos europeos y dictaminar cuándo activar los CDS. El punto importante recae aquí, ya que con la reestructuración de la deuda helena en 2012 los acreedores europeos introdujeron una cláusula importante: la ISDA (Asociación Internacional de Swaps y Derivados: encargado de regularizar y supervisar los contratos que se producen y negocian OTC) no puede activar los CDS si se produce un impago al FMI. Este hecho descartaría que empiecen a funcionar la primera semana de agosto, como consecuencia del impago al FMI.

Existe también la cláusula “cross default”, ésta consiste en que, en caso de impago, los bonistas pueden reclamar inmediatamente el pago de sus bonos (intereses incluidos) sin esperar a vencimiento. Esta cláusula permite al bonista ponerse en el listado de acreedores pendientes de pago según el orden de prelación de su bono, que cobraría en función de lo que sea capaz de atender Grecia con su liquidez.

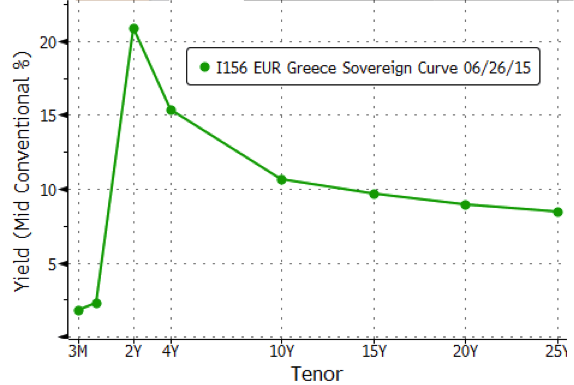

Esta cláusula es uno de los principales motivos por los que la curva de la deuda griega está invertida, pagan más los vencimientos a corto plazo como los bonos a 2 años que el bono a largo plazo de 10 e incluso 20 años.

Con todo esto, es probable que estos días los mercados vengan dominados por la aversión al riesgo y se amplíe la prima de riesgo entre el bono alemán y los países periféricos. En cuanto a renta variable, hay que aprovechar estas correcciones para comprar, ya que la crisis griega no afecta a los fundamentales de las empresas. Nestlé va a seguir vendiendo yogures en China aunque toda esta situación de Grecia acabe en la peor de las pronosticadas.

Con todo esto, es probable que estos días los mercados vengan dominados por la aversión al riesgo y se amplíe la prima de riesgo entre el bono alemán y los países periféricos. En cuanto a renta variable, hay que aprovechar estas correcciones para comprar, ya que la crisis griega no afecta a los fundamentales de las empresas. Nestlé va a seguir vendiendo yogures en China aunque toda esta situación de Grecia acabe en la peor de las pronosticadas.

(Fuente gráfico: Bloomberg News)

There are no comments at the moment, do you want to add one?

Write a comment